今年上半年,光伏行業在“136號文”等政策刺激下迎來了久違的“搶裝潮”,產業鏈價格也一度隨之走高。但在“430”“531”等節點相繼“落幕”后,“搶裝”也偃旗息鼓,價格再次掉頭向下。

及至6月,市場交易價格持續走低,行業悲觀情緒不斷滋長,漲價期間打破自律公約和行業呼吁冒頭催長的產能變得尷尬,甚至成為負擔,一些違規亂象如今看起來已成為“黑歷史”,形勢變換兜轉一輪,產業鏈各環節想必也會愈發意識到,行業目前最需要的,仍是打破“內卷式”競爭怪圈,合力扭轉下行周期。

硅料:市場價格持續走低,龍頭“收儲”箭在弦上

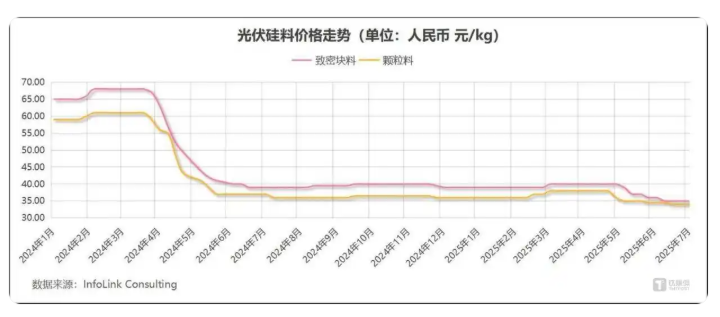

硅料方面,根據新能源研究機構InfoLink Consulting公布的最新統計數據,截至7月2日,致密料交易均價約35元/kg,單月下跌2.7%,較去年末今年初水平跌超10%,相較去年初水平已下降46.2%。

此外,4月即出現降價苗頭的顆粒硅,6月同比又下降了1.5%,連續三個月走弱,價格降至34元/kg,較去年末今年初下跌5.6%,對比去年初降幅達到42.3%。

根據中國有色金屬工業協會硅業分會的觀察,6月以來,一線硅料大廠在下游要價極低的情況下難以達成訂單,其余中小廠商價格明顯松動,導致市場均價持續走低。而下游硅片企業目前仍有不少硅料庫存在手,壓價情況短期內不會扭轉,硅料端減產幅度則不及預期,供需錯配問題可能進一步加劇,未來價格走勢仍承壓。

硅料減產一直以來都被認為是破除“內卷”的必要措施,但目前進展似乎不佳,也因此,從5月起即傳出消息,稱硅料“六巨頭”(通威股份、協鑫科技、大全能源、新特能源、東方希望、亞洲硅業)擬通過成立專項基金對存量硅料產能“收儲”等方式推動行業“大整合”,實現產能出清。6月11日,協鑫科技聯席CEO蘭天石對媒體確認了相關方案確實存在,并表示目前頭部企業已在密切溝通,部分龍頭已達成一致并啟動與小廠商的談判,后續將在主管部門的指導下繼續推動。有業內人士認為龍頭企業公開發聲意味著整合一事已有一些實質性進展。不過,相關方案需要數百億資金,涉及諸多企業實體,全面鋪開實施可能仍有不少難點需要克服。

硅片:供需再次逆轉,價格應聲走弱

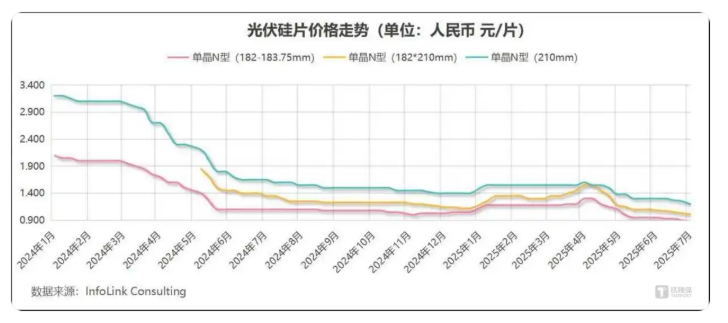

硅片方面,根據InfoLink的最新統計數據,N型182-183.75mm尺寸硅片目前交易均價為0.88元/片,單月下跌7.4%,較去年末今年初水平低16.2%,與去年同期相比跌去20%,相較去年初水平降了58%。

182*210mm尺寸N型硅片目前交易均價1.01元/片,單月下跌8.2%,眼看就要跌破1元線,較去年同期水平低25.2%。

N型210mm 硅片交易均價1.2元/片,單月跌幅擴大至7.7%,較去年末今年初水平低14.3%,對比2024年初降幅高達62.5%。

今年1月至4月,硅片價格迎來快速上漲,但5月、6月明顯承壓下降。此中的決定性因素就是下游需求的變化,如果說5月只是市場在窗口期臨近時壓價搶出貨,那么6月下游需求已疲態盡顯,此前還一度供不應求的市場迅速換檔到觀望階段,電池廠家只按需小批量低價采買。在這一背景下,硅片價格走低也在預料之中。

好消息可能是,硅片廠商降本、減產的動作較為積極,6月開工率已整體下降。硅業分會預測稱,在供應減少和成本支撐下,硅片價格再度大幅下跌的概率相對較低。

電池片:市場持續下行,七月壓力加劇

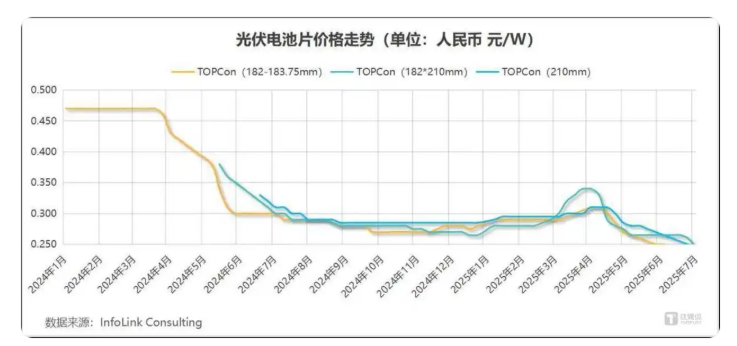

電池片方面,截至7月2日,N型182-183.75mm TOPCon電池片交易均價單月下跌8%,跌至0.23元/W,年內下降17.9%,與去年同期相比低23.3%,相較2024年初降幅達到51.1%。

N型182*210mm TOPCon電池交易均價0.245元/W,單月跌幅擴大至7.6%,年內價格變化也由平轉降,與去年同期相比已跌去18.3%。

N型210mm TOPCon電池片目前交易均價0.45元/W,單月大跌9.3%,較去年末今年初水平下降了14%。

與硅片環節類似,年初開始迎來大漲行情的電池片也在告別“搶裝”后遭遇“報復性”下跌。而且,據了解,目前已統計的7月份電池片直采訂單量較上半年已大幅下降,隨著此前“搶裝”熱潮中“變卦”開工增產的產能堆積,未來價格壓力會進一步加劇。Infolink方面也認為,即便當前電池片價格已低于平均生產成本甚至現金成本,但后續走勢仍較悲觀,唯有7月排產得到有效控制,才能暫時緩解當前供需嚴重失衡造成的價格崩跌。

組件:龍頭漲價嘗試落空,維護市場前路多艱

組件方面,截至7月2日,TOPCon組件交易均價仍為0.68元/W,與5月末價格基本持平,年內降幅仍為4.2%,較去年同期水平低22.7%。

HJT組件方面,7月初的交易均價較6月初又下降了1.2%,降至0.83元/W,年內價格下降了4.6%,較去年同期水平低20.1%,與去年初相比降幅達到32.5%。

此外,BC組件今年以來的市場表現可觀,各機構也開始將其價格納入常規統計之中,根據InfoLink的數據,集中式項目目前BC組件主流產品交易均價為0.78元/W,工商業分布式項目約0.8元/W,價格走勢相對穩定。

總體來看,在5月價格走低、跌至歷史新低水平并低于現金成本后,一些組件廠商就已開始試探性調高產品報價,但根據數字新能源DNE的調研,推漲最終未能成功落地, 6月上旬的SNEC光伏展過后,不少包括一線企業在內的廠商又開始調低報價。而且,“531搶裝”落幕后(5月光伏裝機同比暴增388%,其急切程度和蜂擁之勢可見一斑),各地對“136號文”的承接政策多未落地,不少規則難以明確,業內普遍認為三季度光伏下游投資建設會進入停滯期,需求走弱也必將影響上游制造業的市場行情。而企業手中的龐大產能尚未消化,出海又面臨頗多曲折、未知,前路愈發茫茫。

高盛也在近期發布的研報中將光伏行業產能出清的拐點預期延后至2026年下半年,但這也不代表著熬過這一年就能迎來春天。實際上,從2023年下半年開始,行業就在討論價格拐點、出清拐點,主流的預測時間點從2024年下半年延至2025年初、2025年下半年,目前又有大幅推遲的跡象,而且,所謂“拐點”,靠的終非天時,而是人力,如果行業一有風吹草動、形勢變化,就引起又一波的無序競爭、一擁而上,那么即使迎來拐點,也未必是向上的。終究,只有打破“內卷”的困局,才能突破當前的桎梏。

近期,刊登于6月29日《人民日報》頭版的《在破除“內卷式”競爭中實現高質量發展》引起廣泛關注,該文以“光伏組件低至每瓦六毛多……”開篇,描寫“內卷”之下,“競爭失去節制,市場機制受到扭曲,給高質量發展帶來不利影響”的現象,分析破除“內卷”的必要性和重要性,同時剖析了光伏行業出現的地方保護主義和盲目招商、高標準市場體系及經營主體退出機制不健全、產品質量監管不到位等問題,給出深化改革、破除市場準入壁壘、持續擴大需求、加強依法整治、強化標準引領、著力轉型升級等破局之道。

7月1日的中央財經委員會第六次會議也強調“依法依規治理企業低價無序競爭,引導企業提升產品品質,推動落后產能有序退出”。

近期也有報道指出,國家有關部門高度關注光伏行業的自律、反“內卷”問題,相關舉措和進展也關系到2025年國家綜合整治“內卷式”競爭相關精神、部署的落實。6月上旬SNEC展會上,多家企業將技術創新放在C位,呼吁以“新”破“卷”;6月中旬,連接決策層與企業端、聚合行業聲音的中國光伏行業協會(CPIA)召開了以“限產保價”為核心議題的行業會議,提出在三季度進一步升級減產措施,維護市場價格穩定,并嚴控低于成本價投標、“以次充好”擾亂市場等違規行為。

上半年的瘋狂與踟躇已然告一段落,未來一段時間,光伏行業必定要回到反“內卷”的主路上來。

手機資訊

手機資訊 官方微信

官方微信

豫公網安備41019702003604號

豫公網安備41019702003604號